Що таке ПІФи і як вони працюють: інвестуємо з розумом

Що таке ПІФи і як вони працюють - відповідь на ці питання важливо отримати до того моменту, як ви вкладете в них свої заощадження. Адже від правильного вибору фонду безпосередньо залежатиме рівень прибутковості та ризиків. Пайові інвестиційні фонди – одні з найбільш вигідних та найменш ризикованих інвестиційних інструментів на вітчизняному ринку. Простота та легкість отримання дивідендів від капіталовкладень в активи є їхньою головною перевагою. Яка особливість роботи ПІФів?

Це модель фінансових інвестицій, що формується колективною участю фізичних осіб, які є пайовиками. Мета цієї фінансової організації – отримати дохід від спільних, об'єднаних у фонд коштів із подальшим розподілом дивідендів між усіма учасниками організації, тобто. пайовиками, пропорційно вкладеним коштам. Вкладення пайові фонди виконуються з допомогою придбання конкретних часток, тобто. паїв. Відповідальність за всі фінансові операції несе портфельний керуючий, який має досвід роботи із цінними паперами на фондовому ринку.

Схема роботи ПІФу виглядає так:

- Керуюча компанія створює фонд, визначає сферу інвестицій та стратегію отримання прибутку (з низькими, середніми чи високими ризиками).

- Інвестор вибирає підходящий йому фонд і набуває паї, передаючи цим свої кошти управління ПІФу.

- Сформований капітал з активів пайовиків вкладаються у різні інвестиційні інструменти відповідно до обраної стратегії.

- Інвестор отримує прибуток.

Чи варто вкладати у ПІФи: перспективи для інвесторів

ПІФи Ощадбанку

Вклади у ПІФи – варто чи не варто? Над цим питанням замислюються всі інвестори-початківці.

Ця фінансова структура дає можливість заробітку всім вкладникам, незалежно від наявності досвіду у сфері капіталовкладень. Всю основну роботу виконують компетентні майстра. Експерти організації, ґрунтуючись на своїй компетенції та досвіді, підбирають відповідні умови для вкладення грошових ресурсів, довірених їм пайовиками. Головною перевагою ПІФів є те, що вони пропонують дохідність вищу, ніж за банківськими депозитами (від 10% і вище). Компанія, що розпоряджається, заробляє певну частку від фінансових операцій, що реалізуються при розпорядженні капіталом пайовиків.

Як працюють фонди?

Фонд веде діяльність, ґрунтуючись на внутрішні правила та положення. Вони регламентують вимоги та умови, згідно з ними приватні інвестори довіряють заощадження у розпорядження керуючої компанії. КК повинна мати ліцензійне дозвіл на діяльність, що дає їй право розпорядження власністю, що належить ПІФам. Дозвіл видається в органі Федеральної комісії з ринку цінних паперів. Керівна організація може створити кілька ПІФів. Відразу після отримання дозвільної ліцензії керуюча структура зобов'язується підписати договір про співпрацю та спільну роботу з депозитарієм, незалежним оцінювачем, реєструючим органом та аудитором. Внутрішні правила та положення, прийняті в конкретному ПІФ обов'язкові до внесення до реєстру ФКЦП.

Зареєструвати у відповідальній державній структурі необхідний і особливий дозвіл – Проспект емісії паїв. Тільки після проходження керуючою організацією всіх процедур реєстрації та постановки на облік діяльності структури можливий початок роботи. Одним з перших етапів діяльності організації, що розпоряджається, є первинне розміщення паїв. У процесі цієї роботи організація має зібрати найменший обсяг капіталовкладень, інакше провадиться ліквідація пайового фонду з подальшим поверненням вкладникам коштів. Держава суворо контролює діяльність ПІФів через відповідний орган – ФКЦП.

Види ПІФів, основні типи ПІФів

Існує кілька способів класифікації ПІФів. Один з найбільш поширених вважає поділ на три типи:

- Відкритий ПІФ - структура з правом вільного придбання та продажу паїв, без обмеження величини капіталовкладень та кількості вкладників. Обов'язок фонду інвестувати лише у інструменти високої ліквідності, такі як держоблігації, банківські рахунки, муніципальні цінних паперів.

- Закриті ПІфи відрізняються можливістю продажу паїв, що сформувалися при організації і створенні фонду. Даний тип фонду не викуповує паї, за винятком випадків висування претензійних вимог вкладником до правил організації, що розпоряджається.

- Інтервальні ПІФи здійснюють свою діяльність з реалізації та викупу паїв у встановлені інтервали часу.

ПІфи класифікуються також за сферою діяльності:

- облігації;

- Акції;

- Єврооблігації;

- Нерухомість;

- Золото;

- Змішана форма.

Фонд стартап-проектів реалізує діяльність в інноваційній галузі. Також є ПІФи, здійснюють діяльність на іпотечних, валютних біржах, у сфері промисловості, мистецтва. Існують фонди, які кваліфікуються на вкладеннях у цінні папери фірм-гігантів – «блакитних фішок», а також віддають перевагу інвестувати в нові компанії.

Інвестування в ПІФи, з чого почати

Насамперед важливо визначитися з такими критеріями:

- вільна сума для інвестування;

- термін, на який ви готові розмістити активи;

- рівень ризику, який ви готові піти.

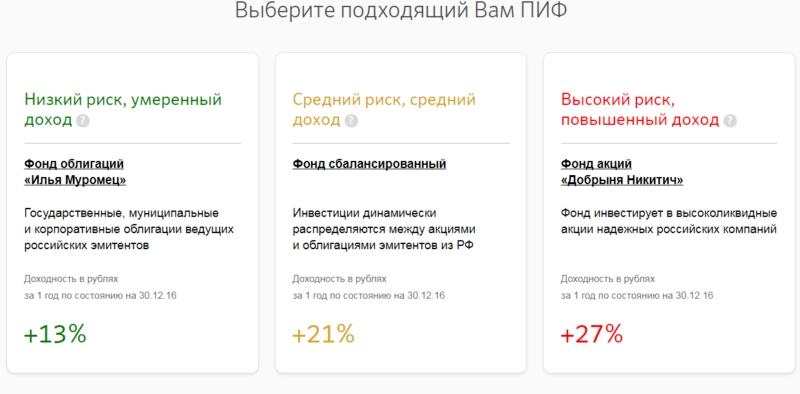

Щодо останнього пункту більшість ПІФів пропонують 3 стратегії:

- низькі ризики та низький дохід;

- середні ризики та середній дохід;

- високі ризики та високий дохід.

Після того, як ви визначите для себе основні аспекти інвестування, вам потрібно вибрати відповідну керуючу компанію та фонд. Калькулятор прибутковості ПІФів допоможе вам скласти інвестиційний план та спрогнозувати потенційний прибуток. Цей інструмент допоможе вам відповісти на питання, які ПІФи вкладати в 2017 році.

Рейтинг ПІФів з прибутковості 2017 рік

Порівняння ПІФів за прибутковістю - найважливіший критерій вибору найбільш відповідного інструменту інвестування капіталу. Адже саме від цього аспекту залежатиме розмір вашого прибутку. Для зниження ризиків рекомендується диверсифікувати свій портфель, комбінуючи паї фондів з різними стратегіями інвестування.

- «Глобальний інтернет» від КК Ощадбанку, який продемонстрував приріст майже 43%;

- Фонд "Інформаційні технології" від КК "Райффайзен" (34,14%);

- ПІФ "Технології" від "Альфа-Капітал" з прибутковістю 33%;

- фонд «Акції 2 ешелону» від керуючої організації «Квітень Капітал» (26%);

- Китай від КК "Відкриття" (позитивна динаміка 24,5%);

- БРІК від ВТБ (23%);

- Ринки, що розвиваються від КК Відкриття (22%);

- РГС Світові технології від КК "Управління заощадженнями" (21,5%).

Найкращі ПІФи 2017 року

За вартістю чистих активів виділяють такі найкращі ПІФи Росії:

- "Облігації" від КК "Райффайзен".

- "Фонд Перспективних облігацій" від КК Ощадбанку.

- "Облігації Плюс" від КК "Газпром".

- "Облігації Плюс" від керуючої компанії "Альфа Капітал".

- "Ілля Муромець" від Ощадбанку.